確定申告:総合課税で住民税申告制度がなくなり配当控除のお得度低下(それでも配当控除を受けるメリットあり)

この記事では、令和5年度分の確定申告から総合課税で住民税申告制度がなくなったことについて報告します

確定申告をする際に総合課税を適用して配当控除のメリットを享受する場合に、令和4年度までは「住民税申告不要」を選んでおけば、個人住民税が高くなってしまうというデメリットを回避できていました

ところが、令和5年度分からは法改正により総合課税で住民税申告制度がなくなり、個人住民税が高くなってしまうというデメリットが出てくるため配当控除のお得度低下してしまいます

総合課税を適用して配当控除を受けるべきか否かを検討した結果、結論として会社員で課税所得金額が695万円未満ならば、それでも配当控除を受けるメリットありと判断した経緯を説明します

結論

配当控除の適用を受ける場合は、令和5年度分からは「総合課税」で申告しても住民税申告制度がなくなり(住民税申告不要が選べない)住民税が高くなってしまいます

しかし、課税所得金額が695万円未満であれば、総合課税を選択すれば累進税率が適用され他の課税方式よりも税率が低くなり、今までよりお得度は低下するがメリットはあると判断しました(判断理由は本記事に説明しています)

確定申告で「総合課税」を適用するメリット

確定申告時の選択肢は3通り

申告不要

申告分離課税

総合課税

この3つから選択することができます

今までは毎年、配当控除の適用を受けるために「総合課税」で申告していました

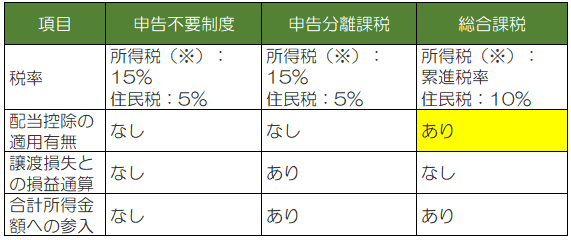

配当控除が受けられるのは、下表の通りに「総合課税」のみ

総合課税は所得税は累進税率適用

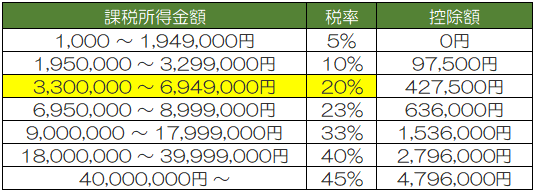

所得税と住民税の両方で考えると、総合課税を選択し配当控除の適用を受けたときの税率が低くなるのは、課税所得金額が695万円未満の場合です

所得税だけで考えると、課税所得金額が900万円未満の場合、「所得税率23%-配当控除10%=13%」となります。そのため、総合課税を選択すると有利です

しかし、住民税だけで見た場合、総合課税を選択すると税率が10%と他の5%よりも高くなります

この住民税が5%高くなるというデメリットを解消できる条件が次のとおりです

所得税と住民税の両方で考えると、総合課税を選択し配当控除の適用を受けたときの税率が低くなるのは、課税所得金額が695万円未満の場合です

課税所得金額が695万円未満の場合は、

所得税と住民税の合計17.20%

申告不要や申告分離課税の場合は、所得税15%+住民税5%なので、合計20.0%

特定口座(申告不要)を選ぶより総合課税で配当控除を受けるのがお得

一般的に特定口座で確定申告していない人が多いが、課税所得金額が695万円未満の会社員で配当金をある程度受けているなら特定口座でも確定申告し、総合課税で配当控除を受けるのがお得です

特定口座で確定申告しない場合:税率は20.0%

特定口座で確定申告する場合 :税率は17.2%(総合課税で配当控除を受ける)

確定申告(総合課税で住民税申告制度がなくなった)

令和5年分の所得税の確定申告(令和6年度の住民税)からは、所得税と住民税で別の課税方式を選択できなくなりました

つまり総合課税で住民税申告制度がなくなりました

令和5年分以降、所得税で総合課税を選択した場合は、住民税でも総合課税として申告せざるを得ずに、住民税が高くなるので注意が必要です

なお所得税で申告不要制度を選択すれば、住民税にも申告不要制度が適用されますので特定口座で確定申告をしていない方へは何も影響はありません

住民税申告制度がなくなり住民税はいくら増える?

住民税申告制度がなくなり住民税はいくら増える? という心配がありました

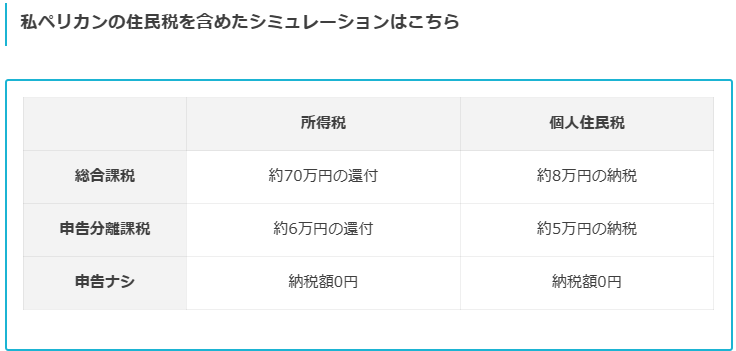

調べてシミュレーションしようと思いましたが、面倒そうだったので有名ブロガー「ペリカン」さんのブログを参考にしました

ペリカンさん有用な情報をありがとうございます

社会保険料と国民保険料

最後に忘れてならないのが国民保険料です

会社員で社会保険ということであれば影響はありませんが国民保険の加入者なら大きく変わります

ペリカンさんの試算だと、「例えば私自身(ペリカンさん)が国民保険加入者なら年間で約87万円との試算結果でした(高っ)」とのこと

つまり国民保険加入者なら70万円の還付を受けたところで割に合いません

会社員なら基本的に社会保険なので総合課税を選択するメリットが大きい可能性があります

総合課税適用の決心

ペリカンさんのブログを読んで、会社員で社会保険ならば個人住民税の増加より配当控除の還付金の方が多いだろうと?? と勝手に思い、従来通りに「総合課税」を適用することにしました(ペリカンさん有用な情報をありがとうござます)

確定申告自体は、マスト(理由は以下の通り)なためどの課税方式を適用するかの選択が必要でした

確定申告が必要な理由(備忘録)

・令和5年度は個人事業主だった期間が3ケ月間(年末調整から除外)あるため

・ふるさと納税でワンストップ制度適用していないため

・複数の証券口座で損益通算をしたいため(総合課税は損益通算可)

・昨年度の繰り越し損失が残っている(総合課税は損失繰越し通算可)

・毎年行っている配当控除を受けるため

・(今回は医療費控除は不要:10万円未満のため)

確定申告手順

自分で全てを間違えなく入力する自信がないので、毎年LINEから税務署訪問日を予約

税務署へ出向いてスマホからe-tax 申請する場合は、特定口座のデータはアップロードできないので、全て紙に印刷して持参し、その場で金額を打ち込む必要があります

当方の場合は、普段使いの証券口座が8口座あり、データを打ち込むだけで超大変🥶😨

当日は、受付から全て入力完了し、データ送信完了、データ保存するまで2時間

昨年も2時間要したので、膨大なデータ打ち込みでスタッフさんに確認取りながら進めるとやはり2時間は必要

予期せぬ還付金額(約64万円)超嬉しい!

例年通りに主目的の配当控除は約20万円の還付金だったので大満足

そして予期せぬ臨時の還付金が約40万円も

令和4年に損出しを勘違いして、損益0円にする予定が-80万円と予期せぬ損失計上となり、昨年の確定申告で「繰越し損失額-80万円」となった

今回令和5年度分は、利益が多目に出たので、昨年の繰越し損失額と相殺できて、還付金が約40万円も戻る結果に

売却益に対して20%以上も源泉徴収されて税金を取られていたのが、予期せぬ繰越損失との相殺で還付金が増えて嬉しい誤算

最終的には還付金639,●●●円

元々は、たくさんの税金を支払っていたから、その一部が戻るだけなのだが、纏まって64万円も還付されるというのが嬉しい・・

本当に嬉しい臨時収入となる、3月に振り込まれるのが待ち遠しい

住民税の増加が心配

冒頭で述べたとおり、令和5年度分からは総合課税で住民税申告制度がなくなり、個人住民税が高くなってしまうというデメリットがどの程度影響するか??

主目的の配当控除で20万円の還付金を受けているので、このうちどの程度が住民税増加で相殺されてしまうのか??

住民税が決定したら、数か月後に結果についてレポートしてみたい

備忘録

・マイナンバーカードは無くてもよいが、配偶者分も含めて持参した方が良い(無しでも問題なく完了だが)

・年間取引口座データは、配当金まで含めて印刷すると数ページに及ぶが、データ入力に必要なのは、全体の取引金額が纏めて記載された1枚目のみ(個別配当リストなどは不要)

・やはり入力画面で不明点が出てくるので、自宅で一人で全てを間違えなく入力するのは厳しい

・スマホで確定申告をする場合、iPhone等で証券口座からXMLデータをダウンロードしてブックに保存することは可能ですが、確定申告時にそのデータをアップロードすることはできません

・確定申告書等作成コーナーでは、XMLデータの取り込み機能はありませんので、証券口座からダウンロードしたXMLデータを参照(紙に印刷して持参する)しながら、所得や控除などの情報を入力する必要があります

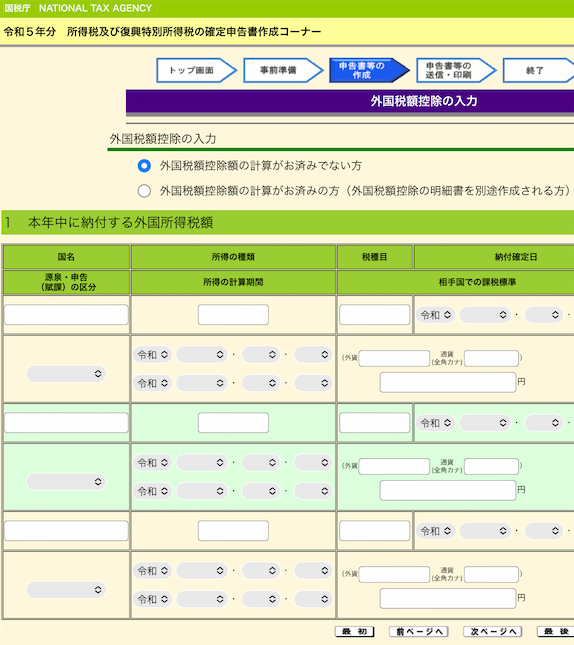

・今年も外国税額控除は諦めた・・スタッフさんに聞いて分からずに詳しい人を呼びに行ってもらい、最終的に入力画面にたどり着けた(全て入力終えて初期画面に戻ったら【外国税額控除】の入力欄が出てきた)が、入力画面を開いたらスタッフさんでも分からなそうだったので、最終的には控除金額が小さいので諦めた

この画像の最下部に【外国税額控除】の入力欄が表示され【入力する】ボタンもある

【入力する】ボタンを押下すると、以下の入力ページに遷移するが、このページの入力の仕方が分からなかった

スタッフさんに聞いても入力の仕方が分からないようだったので、毎年のごとく、今年も米国株の配当二重課税の還付は諦めた!!

皆さんのブログを見ていると外国税額控除も実施と説明している方もいるので、やり方が分かれば簡単なのかもしれないが??

ただし、税務署スタッフさんも分からない方がいるように、申請する方の絶対数が少ないので素人には分かり難いのだと思う

確定申告還付金の振込結果

確定申告還付金は速やかに振り込まれました!

どの程度の期間で振り込まれたかはこちらの記事でどうぞ👇

最後に

この記事では、令和5年度分の確定申告から総合課税で住民税申告制度がなくなったことについて報告しました

確定申告をする際に総合課税を適用して配当控除のメリットを享受する場合に、令和4年度までは「住民税申告不要」を選んでおけば、個人住民税が高くなってしまうというデメリットを回避できていました

ところが、令和5年度分からは総合課税で住民税申告制度がなくなり、個人住民税が高くなってしまうというデメリットが出てくるため配当控除のお得度低下してしまいます

総合課税を適用して配当控除を受けるべきか否かを検討した結果、結論として会社員で課税所得金額が695万円未満ならば、それでも配当控除を受けるメリットありと判断しました

ただし本記事内容は、素人の記事ですので誤った記載や誤った判断の可能性もあります

ご自身でよく確認の上で進めてくださるようにお願いいたします